問)相続が発生すると、相続人の数に応じて、相続税の基礎控除額が増えると聞きました。

そこで、相続税の基礎控除額を増やす目的で養子をしたいと考えたのですが、このような養子は無効になりますか?

答)相続税を節約するために養子縁組をする場合であっても、養子縁組を仮装した場合のように、養子縁組そのものをする意思がないと疑わせるような事情がない限り、このような目的があったからといって、当該養子縁組が直ちに無効となるものではないとされています。

ただし、相続税法上、節税目的の養子が濫用されないように制限が課されていますので、注意が必要です。

〜最高裁平成29年1月31日第三小法廷判決(判例タイムズ1435号95頁)に関するお話です

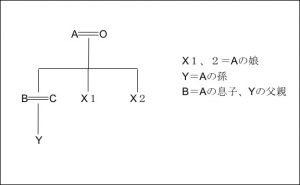

本件は、祖父(被相続人・A)が節税目的で孫(Y)と養子縁組(以下「本件養子縁組」といいます。)をしたところ、娘ら(X1・X2)がその無効を主張し、裁判を起こしたというものです。

娘らは、本件養子縁組が専ら節税目的でなされている形式的なものに過ぎず、「当事者間に縁組をする意思がないとき」(民法802条。養子縁組が無効となる場合を定めています)に該当するので、本件養子縁組は無効であると主張しました。

第1審は本件養子縁組を有効と判断しましたが、第2審は本件養子縁組を節税目的の形式的なもので無効であると判断しました。

これに対し、最高裁判所は、

『養子縁組は、嫡出親子関係を創設するものであり、養子は養親の相続人となるところ、養子縁組をすることによる相続税の節税効果は、相続人の数が増加することに伴い、遺産に係る基礎控除額を相続人の数に応じて算出するものとするなどの相続税法の規定によって発生し得るものである。相続税の節税のために養子縁組をすることは、このような節税効果を発生させることを動機として養子縁組をするものにほかならず、相続税の節税の動機と縁組をする意思とは、併存し得るものである。したがって、専ら相続税の節税のために養子縁組をする場合であっても、直ちに当該養子縁組について民法802条1号にいう「当事者間に縁組をする意思がないとき」に当たるとすることができない。

そして、前記事実関係の下においては、本件養子縁組について、縁組をする意思がないことをうかがわせる事情はなく、「当事者間に縁組をする意思がないときに当たるとすることはできない。』

と判断し、本件養子縁組を有効と判断しました。

(1)相続税について

相続が発生すると、相続税が課せられます。

相続税の計算は、相続財産等から基礎控除額を引いた課税遺産総額が基準となります。

そして、相続財産等の金額が基礎控除額を下回ると、原則として、相続税がかからず、相続の申告の必要がないということになります。

(2)基礎控除額について

基礎控除額は、次の式で算出されます。

【3,000万円+600万円(法定相続人の数)=基礎控除額】

すなわち、法定相続人が増えると、基礎控除額も増える、このような関係になります。

(3)基礎控除額を増やす方法

基礎控除額を増やす方法の1つとして、養子縁組が挙げられます。

被相続人の子供は相続人となるところ(民法887条1項)、養子縁組をした場合には、法定相続人が増えることになり、結果として、基礎控除額も増えることになります。

(4)本判決の位置づけ

本判決は、節税養子の効力について初めて判断した最高裁判所の判決です。

最高裁判所は、専ら相続税の節税のために養子縁組をする場合であっても、他に縁組をする意思がないことを窺わせる事情がない限り、養子縁組が無効となるものではないと判断しました。

上記判断を踏まえると、養子縁組が無効になるのは、例えば、相続税の軽減目的で、会ったこともない人との間で養子縁組を仮装した場合など、およそ養子縁組の実態がない場合になると考えられます。

(5)節税には限度があること

なお、民法上、節税養子が直ちに無効とならないにしても、相続税法上、相続税の節約が認められるかどうかは、別個の問題です。

そもそも、相続税法上、遺産に関わる基礎控除額の算定の際に、相続人の数に算入される養子の数は、実子がいれば1人、実子がいなくても2人までとされています(相続税法15条2項)。

さらに、養子の存在が「相続税の負担を不当に減少させる結果となると認められる場合」には、当該養子を相続人の数に算入しないことができるとされています。(同法63条)

すなわち、節税目的で、養子縁組をしたからといって、常に節税効果が認められるとは限りませんので、この点はご注意ください。

以上